美元/日元触及150后的未来走势

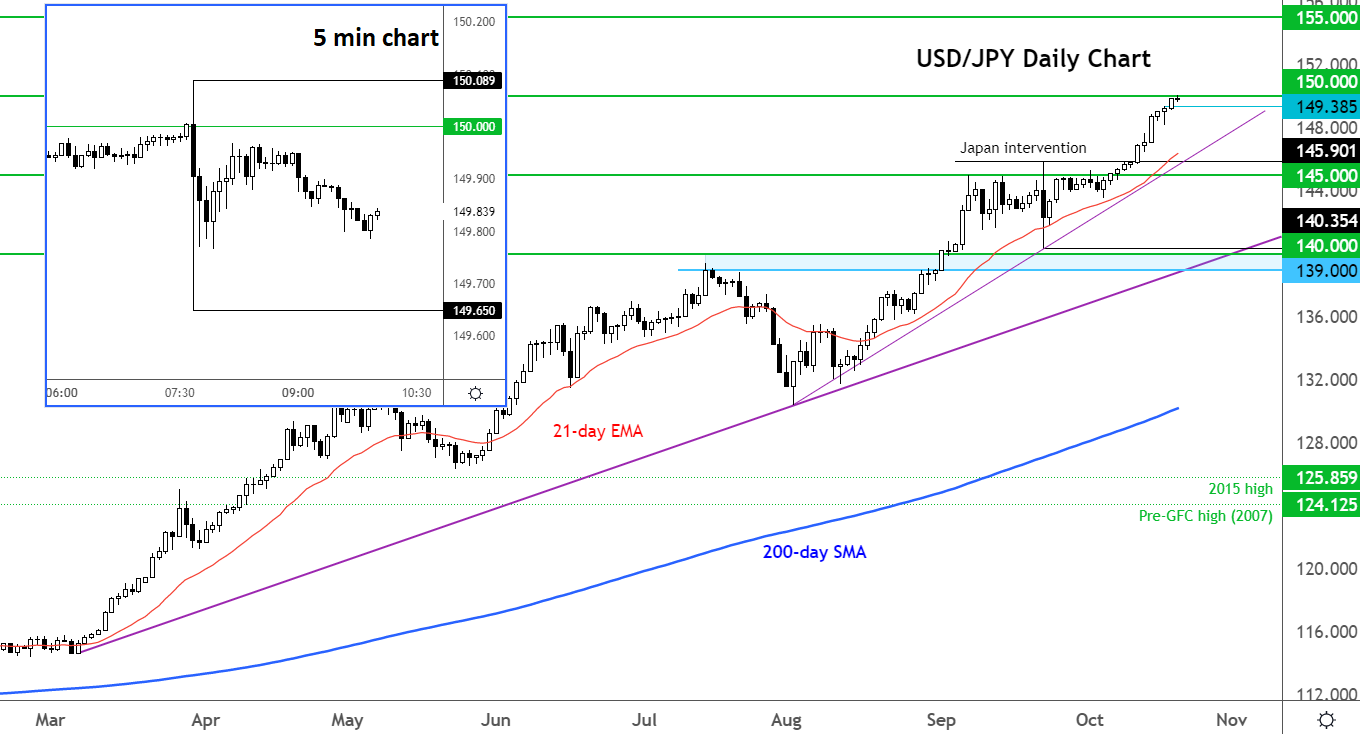

美元 / 日元今天又跨过了一个里程碑,即 1 美元兑 150 日元。这是陷入困局的日本货币自 1990 年 8 月以来的最低水平。所有人的目光都一直紧盯着这一关键点位,该货币对第一次触及该点位时总是会引起反响。市场猜测超过 150.00 整数位可能会触发一些大型期权策略或政府干预,而美元 / 日元在进入盘整之前迅速下跌了 35 点(见下方美元 / 日元图表)。关键问题是美元 / 日元的下一步如何走?

由于美国和日本货币政策的巨大分歧,美元 / 日元任何的下跌都面临持续的买盘压力。美联储正在激进加息,与此同时,尽管全球通胀飙升,日本央行仍是唯一没有放弃超宽松货币政策的主要央行。若要美元 / 日元走低,日本央行将不得不改变策略。否则,请留意 150 整数位上方新的买盘压力!

对此,日本政府可以选择耗尽所有美元储备来捍卫日元,但购买日元只是权宜之计。每次干预后,美元 / 日元都在日元的几轮强势迅速消失后重新恢复涨势。

日本央行为了调控收益率曲线,而允许本币大幅贬值。这需要用大量新发行的日元购买日本国债。实际上,此举又供应了政府试图从市场吸收的日元。而事实证明政府的干预是徒劳的,这也就不足为奇了。

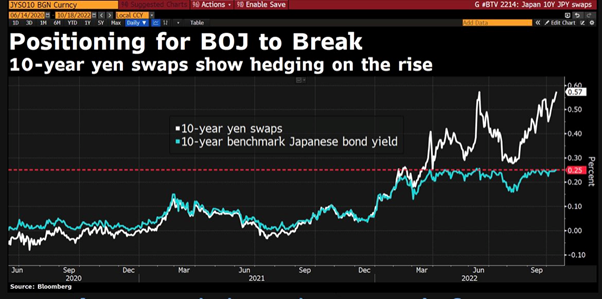

日本央行昨晚再次出手。在 10 年期国债收益率连续第二天高于自己设定的 0.25% 上限后,它宣布了紧急购买债券的行动。

正如我的亚洲分析师同事 Matt Simpson 所指出的,美元 / 日元 “ 几乎不可避免地会突破 [150.00] ,但问题是突破后会发生什么。 ” 您瞧,它的确突破了 150 关口。现在是否会像 Simpson 所想的那样, “ 招致财政部或日本央行官员更严厉的 ‘ 措辞 ’ ? ”

但这样会引发更大的问题吗?

以上图表由彭博社的 Valerie Tytel 分享。她警告称,收益率曲线控制( YCC )失效是 “ 不能忽视的可能性 ” 。这是因为 10 年期日元互换已经开始显著上升,超过 10 年期日本国债收益率 0.25% 的门槛。这表明投资者正通过做空日本国债来对冲他们的押注,因为他们担心 YCC 可能会被弃用。

鉴于日本央行可能被迫放弃 YCC 的风险越来越大,如果真的这样做,一定要小心美元 / 日元的大幅下跌。这可能会引发日元类似于 2015 年瑞士法郎的走势,当时瑞士央行放弃了欧元 / 瑞士法郎的下限 1.20 。

当然,这并不意味着您应该做空美元 / 日元,因为这一趋势一直非常强劲。但如果您是多头,要格外小心,时刻确保自己设置了止损(也许该用保证止损)。如果您预计 YCC 可能遭弃而做空美元 / 日元,那么一定要确保您有适宜的风险管理策略 —— 例如,在超过 150 整数位的地方设置止损,以防日本央行拒绝放弃 YCC 。

接下来轮到美联储发言和失业数据

随着我们进入美国开盘时间,英国夏令时 13:30 将公布失业救济申请人数。申请人数预计将从上周的 22.8 万人小幅上升至 23 万人。美联储发言人也将成为焦点,杰斐逊、鲍曼和库克将通过电视转播发言。最近发言的美联储官员是尼尔 · 卡什卡里,他强调了鹰派声明,称美联储不会在核心通胀继续上升的情况下考虑暂停加息。